赛诺菲重回Top10 全球新药研发格局有何变化?

根据Pharmaprojects最新数据,截至2021年1月,全球在研新药数量为18582个,同比增长4.76%。

Pharmaprojects数据库收录的在研药品信息,特指目前处于在研状态的药品研发项目,包括临床前研究阶段的项目、临床研究阶段的项目、注册审评阶段的项目,以及增加新适应症的已上市药物。

在新冠疫情的影响下,大药企和小药企在新药研发中扮演的角色有哪些变化?

大药企

自研很重要,并购仍是利刃

TOP10座次更迭:升降解析

2021年,在研药物数量排名前五位的制药公司分别为诺华、罗氏、武田、百时美施贵宝、默沙东,在研药物数量分别为232个、227个、199个、177个和176个。

诺华已连续五年位列全球在研药物数量排名第1位。与其他公司相比,诺华的优势仍在于其自研产品占比更高。据统计,2021年诺华自研药物数量为145个,占比高达62.5%,在TOP5公司中自研药物占比最高。

罗氏位列第2位,在研药物数量从2020年的174种增至2021年的227种,净增数量为53种。2020年罗氏进行了3项收购:Promedior、Foundation Medicine和Inflazome。但是,罗氏的崛起不能完全归因于这些相对小型的收购活动,2020年罗氏通过这三次收购仅增加了10种药物。分析数据不难看出,罗氏对自研产品的投入,使得研发线品种数量实现大幅增长。

武田排名略有下滑,从2020年的第2位降至第3位,但在研药物数量未见明显变化。

BMS的排名从2020年的第3位降至第4位,在研药物数量从2020年的189种减至177种。默沙东排名则从2020年的第8位升至第5位,在研药物数量从2020年的157种增至176种。

辉瑞凭借2019年对Theracon和Array BioPharma公司进行的两次收购,排名稳居第6位。而强生则从2020年的第4位降至第7位,在研药物数量从2020年的182个下滑至162个。

赛诺菲重返TOP10,从2020年的第11位升至第10位。2019年赛诺菲曾对公司产品线进行梳理和整合,并导致其在研药物数量从2019年的192种下滑至2020年的137种,降幅达29%。

并购数量逆势增长:比前两年更多

排名上升最为明显的是艾伯维(AbbVie),从2020年的第16位上升至第8位,在研药物数量从89个增至160种,增幅达79.8%。这与艾伯维在2020年完成的一项并购交易有关。2020年5月,艾伯维宣布已经完成对艾尔建(Allergan)的收购。这也是2020年医药界最大的并购交易,合并之后的公司将包括多个具有领导地位的领域,如免疫、血液肿瘤、医美、神经科学、女性健康、眼科护理和病毒学。多元化的已上市产品组合将推动艾伯维现有增长平台,预计在未来十年内迎来高增长率。

在TOP10企业中,其他相关并购交易活动则显得相对平静:诺华收购The Medicines,交易额约为97亿美元;武田收购PvP Biologics公司;BMS收购Forbius和MyoKardia;默沙东收购ArQule;强生收购TARIS Biomedical和Momenta Pharmaceuticals;赛诺菲收购Synthorx和Principia Biopharma。除ArQule外,这些被并购公司均为小型制药公司。

从当前情况看,面对面的谈判活动可能没有往年多,IPO活动也变得愈加困难,但2021年大型企业通过并购小型企业获得发展的策略仍将持续,制药企业“按需购买”的模式可能再次开始流行。据统计,2020年并购交易数量比前两年都要多,2020年共完成142笔并购活动。

TOP25新进者、消失者、逆袭者

在TOP25企业排名中,施维雅、再生元、CSL Limited为2021年新进入TOP25的三家企业,分别位列第23、24、25位。

另外,有3家企业从本次TOP25企业排名中消失,分别为艾尔建(已被艾伯维并购)、李氏大药厂(Lee’s Pharmaceutical)、韩国Yuhan公司。其中,总部位于香港的李氏大药房,去年在TOP25榜单中位居第21位,为首个进入TOP25排名的中国企业;韩国Yuhan公司在去年TOP25榜单中位居第23位,自研药物占比高达79.2%。但是今年,这两家企业的排名均再次跌出TOP25。

此外,吉利德已通过购买免疫类药物,在研药物规模从2020年的73种增长至95种,排名也已从2020年的第22位上升至今年的第16位。

小药企

地位增,未必“束手就擒”

通过并购小型制药企业进而获得特定的在研药物项目或技术,成为近年来大型制药企业生存和发展的重要方式。这是否意味着小型制药企业在面对大型制药企业的收购压力时,只能选择束手就擒?

TOP10、TOP25集中度下降

TOP10、TOP25企业在研药物数量在行业中的占比,可以反映出大型制药公司对行业整体贡献的变化。TOP10行业集中度已从2011年的超过13%降至2021年的5.27%,低于2020年的5.40%。TOP25企业情况类似,行业集中度从2011年的18.3%降至2021年的9.36%,低于2020年的9.47%。

新建数量创纪录,消失者增多

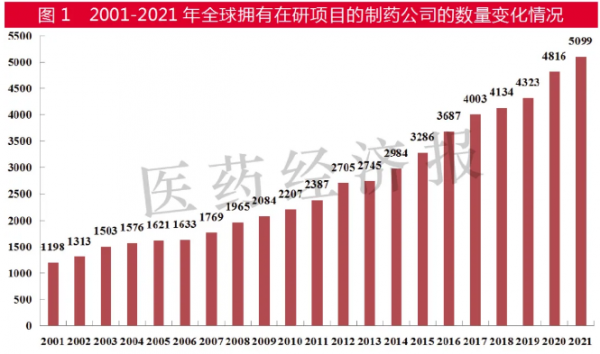

另一方面,全球拥有在研药物项目的制药公司数量继续增加,从2001年的1198家增至2021年的5099家。从增幅看,2021年全球制药公司数量增幅为5.9%,较2020年11.4%的增幅减少。

全球制药公司数量的增长,主要依赖于新成立研发公司的增加。在过去的一年中,新成立的制药和生物技术研发公司数量突破历史纪录,达到了1055家,这也意味着2020年超过五分之一的企业均为新进入企业,而上一年该数字仅为809家。考虑到2021年实际新增企业数量仅为283家,这意味着,在过去的一年中,有772家公司因并购、注销、失败等原因消失,而2020年该数字仅为316家。

小药企研发贡献度持续增加

新成立研发公司的爆发性增长,并未在小型制药公司数量变化上得到体现。据统计,仅有1种在研药物的企业数量与2020年统计数据一致,均为1849家;拥有2种在研药物的企业数量为733家;二者占比为50.6%。与之相比,2020年这些小型制药研发公司的数量为2584家,占比为53.7%。

整体来看,具有1种或2种在研药物的小型制药研发公司开发的药物数量对全球在研新药数量的贡献持续增加。

地理分布

中国动力不减,是唯一亮点

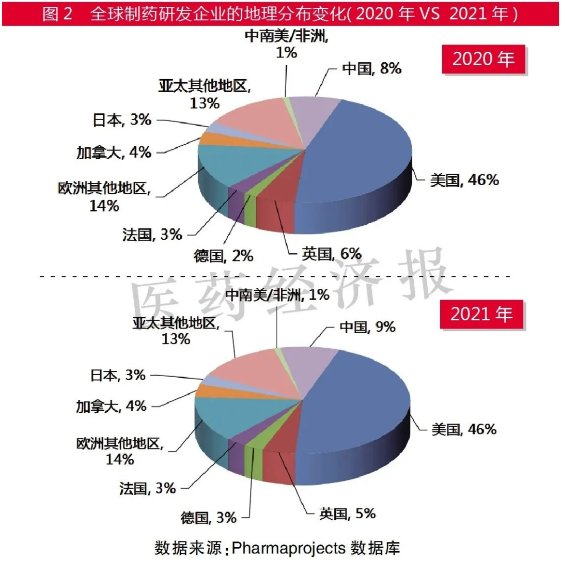

2021年,制药研发公司的地理分布(总部所在地)与2020年未见显著变化。美国市场依然占据全球制药研发公司的半壁江山,占比46%,与2020年数据持平。欧洲占比也继续维持在25%左右。其中,法国占比基本保持不变(3%);德国占比有所上升,从2020年的2%增至3%;英国占比有所下滑,从2020年的6%降至5%。此外,加拿大占比继续维持在4%左右。

作为全球新药研发的主要动力来源,美国和欧洲占比基本维持不变,而亚洲地区的占比从2020年的24%增至2021年的25%。

其中,中国继续保持全球第二大制药研发国的位置。2021年总部在中国的新药研发企业数量占全球药物研发企业的比例,已从2020年的8%增至9%。Pharmaprojects数据库收录的从事新药研发的中国新药企业数量,已从2020年的422家增至522家,净增100家,增幅达23%;而2020年该增幅为41%,净增企业数量为121家。

亚太其他地区和日本的企业占比基本不变,分别维持在13%和3%。

从2021年制药研发项目的实际发生地理分布情况看,美国占比最大,约为55%,18582种在研药物中约有10260种药物有过在美国研发的经历。令人惊奇的是,约六分之一的药物有过在中国开发的经历,有些项目甚至是10年前即已在中国进行开发。在欧洲市场,英国仍是开展药物试验的主要地区,其次为德国、法国。在亚洲,日本市场是重要的新药研发地区,但仅有7%的药物有过在日本开发的经历。

整体来看,除了中国保持增长外,其他国家或地区的制药行业基本维持以往的状态。

责任编辑:露儿

-

一批药被查 涉维C银翘片、阿胶…

一批药被查 涉维C银翘片、阿胶…...

-

高值耗材最高降价80% 涉雅培、波科、贝朗…

8月1日,云南省曲靖市举行高值医用耗材联盟带量集中采购第一批次中选产品企业签约仪式。...

-

国家指令 整治所有医院回扣 暗访组出发

日前,国家卫健委发布了《2020年医疗行业作风建设工作专项行动方案》,这次方案的重点就是规范医疗机构及其从业人员行为,印发给各省、自治区、直辖市及新疆生产建设兵团卫生健康委,开始组织实施。...

-

医药代表系统学习产品知识的十个步骤

每个刚入行的医药代表初期都会接受公司大量培训,产品知识培训更是重中之重,不仅培训而且还要考试。...

-

“3+6”医用耗材带量采购,价格信息公布

吉林省政府采购中心消息发布《京津冀及黑吉辽蒙晋鲁医用耗材(人工晶体类)联合带量采购文件(LH-HD2020-1)》(下称《采购文件》),公布人工晶体类耗材的具体采购品种、申报价格等信息。 ...

-

首轮价格降幅低于42% 医疗器械企业直接淘汰

首轮价格降幅低于42% 医疗器械企业直接淘汰...

-

Q1最惨淡的两大药品领域,代表都离职了!

中国虽然是世界上最先控制住疫情的国家,但随着全球疫情的爆发,输入病例不断上升,加上中国本土还有不少无症状感染患者,这使得中国经济无法完全恢复正常。...

-

某些药企又要开启新一轮裁员了

做代表难,今年更加难。除了国家级的带量采购,省级也有带量采购,感觉就像是夹缝中求生存。...

-

两家外企大裁员,患教专员全部解散!

两家外企大裁员,患教专员全部解散!...

-

执业药师挂证,面临终生逐出行业的巨大风险

执业药师挂证,面临终生逐出行业的巨大风险...

-

虚开发票2.5亿,涉多家药械企业(附目录)

近日,国家税务总局马鞍山市税务局发布的《重大税收违法案件信息公告2020年3月》显示,51家企业涉嫌虚开发票,其中24家是药械企业或相关资讯、服务企业。...

-

91家药企收入公开:以岭、科伦、康恩贝…

突如其来的新冠肺炎疫情,对中国的冲击力和冲击面都超过了2003年的非典,对中国经济乃至世界经济也产生了不可避免的影响,也严重扰乱了正常的经济运行节奏。...