跨国药企在华业绩,四张图深度剖析!

跨国药企2019年年报已相继公布,现将TOP 8外企在华业绩做一对比分析。

AZ首次登顶

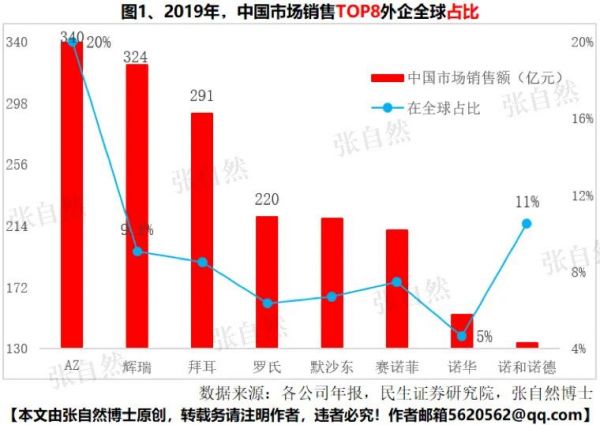

2019年,阿斯利康(以下简称AZ)首次超过辉瑞成为在华销售规模最大的外企,销售额达340亿元,较10年前翻了7倍,这与其近5年在中国上市的奥希替尼、奥拉帕利及达格列净的贡献密不可分,其中也包含了“4+7”带来的影响,其流标的可定和以价格降幅77%中标的易瑞沙,2019年4-10月在“4+7”城市的销售额较2018年同期分别下降了20%和37%。

辉瑞退居第二,2019年中国市场销售324亿元,辉瑞也同样受到了“4+7”的影响,其未中标的立普妥和络活喜2019年4-10月在“4+7”城市的销售额分别较2018年同期下降了22%和16%,其2019年的增长主要源于13价肺炎疫苗、克唑替尼和达克替尼的放量及舒普深等抗感染药的稳定增长。

受“4+7”影响较大的还有赛诺菲,2019年4-10月在“4+7”城市,其波立维、安博维和安博诺的销售额分别较2018年同期下降了14%、20%和13%,也导致了赛诺菲2019年Q4中国市场的业绩下降了21%,后来其又以价格降幅81%夺得波立维“4+7”扩围的中标权,相关影响将于2020年开始逐渐显现。(上述“4+7”数据均源自医药魔方援引法伯研究院的分析,在此一并致谢。)

中国市场对全球业绩贡献最大的也是AZ,占其全球销售额的1/5,比2018年又提升了3个 跨国药企2019年年报已相继公布,现将TOP 8外企在华业绩做一对比分析。

AZ首次登顶

2019年,阿斯利康(以下简称AZ)首次超过辉瑞成为在华销售规模最大的外企,销售额达340亿元,较10年前翻了7倍,这与其近5年在中国上市的奥希替尼、奥拉帕利及达格列净的贡献密不可分,其中也包含了“4+7”带来的影响,其流标的可定和以价格降幅77%中标的易瑞沙,2019年4-10月在“4+7”城市的销售额较2018年同期分别下降了20%和37%。

辉瑞退居第二,2019年中国市场销售324亿元,辉瑞也同样受到了“4+7”的影响,其未中标的立普妥和络活喜2019年4-10月在“4+7”城市的销售额分别较2018年同期下降了22%和16%,其2019年的增长主要源于13价肺炎疫苗、克唑替尼和达克替尼的放量及舒普深等抗感染药的稳定增长。

受“4+7”影响较大的还有赛诺菲,2019年4-10月在“4+7”城市,其波立维、安博维和安博诺的销售额分别较2018年同期下降了14%、20%和13%,也导致了赛诺菲2019年Q4中国市场的业绩下降了21%,后来其又以价格降幅81%夺得波立维“4+7”扩围的中标权,相关影响将于2020年开始逐渐显现。(上述“4+7”数据均源自医药魔方援引法伯研究院的分析,在此一并致谢。)

中国市场对全球业绩贡献最大的也是AZ,占其全球销售额的1/5,比2018年又提升了3个百分点;位居其后的是诺和诺德,中国销售占全球销售的11%,主要受益于利拉鲁肽和重组人凝血因子Ⅶ A进入医保后明显上量和胰岛素产品的稳健增长。(图1)百分点;位居其后的是诺和诺德,中国销售占全球销售的11%,主要受益于利拉鲁肽和重组人凝血因子Ⅶ A进入医保后明显上量和胰岛素产品的稳健增长。(图1)

中国市场增速远高于全球增速

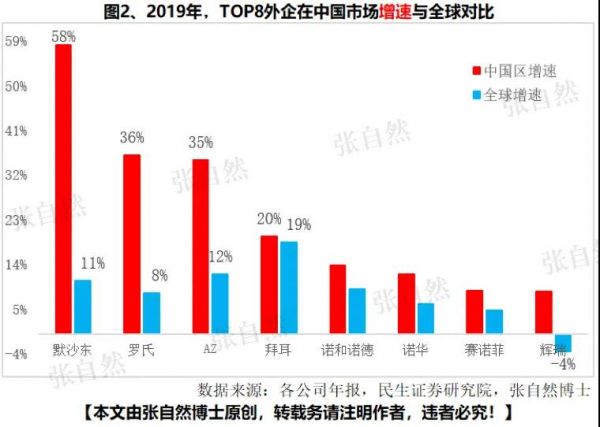

从增长速度来看,2019年TOP 8外企在中国市场的增速全部高于其全球增速。

默沙东在中国市场的增速最高,达58.25%,在全球的占比也较2018年提升了2个百分点,所以,2019年中国区首次被总部作为独立科目在年报中披露,这主要受益于K药和9价HBV疫苗在中国市场的放量。罗氏中国区增速为36%,位居外企第2,受益于三大单抗进入医保后的放量,利妥昔单抗、曲妥珠单抗和贝伐珠单抗分别增长了16%、59%和47%。

AZ和拜耳中国市场的增速分别达到35%和20%,利伐沙班、索拉非尼和瑞戈非尼于2017年之后新进医保放量为拜耳2019年中国区业绩贡献不菲。

默沙东2019年在中国市场的增速高出其全球增速(10.8%)48个百分点,其他高出全球增速幅度较大的依次是罗氏(高出28%)、AZ(高出23%)和辉瑞(高出12%)。(图2)

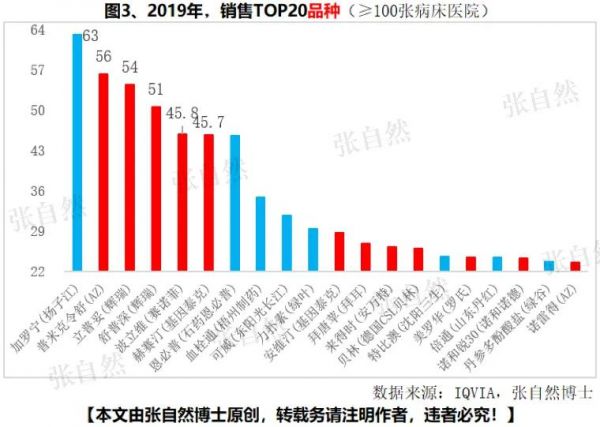

大品种体现了药企的竞争实力,而在≥100张病床医院销售前200位的大品种也已基本反映了大品种的概貌,下面就根据IQVIA数据(≥100张病床医院),对产品入围2019年销售TOP 200品种中的外企情况做一分析。

畅销TOP 20品种 外企包揽12个

按IQVIA数据统计,2019年,在≥100张病床医院销售额TOP 20品种中,外企占了2/3(12个),除销售额最大的扬子江的加罗宁(63.09亿元)外,后面5个品种全部来自外企,分别是普米克令舒(AZ)56.2亿元、立普妥(辉瑞)54.5亿元、舒普深(辉瑞)50.5亿元、波立维(赛诺菲)45.8亿元和赫赛汀(基因泰克)45.7亿元。其中,位居第3和第4位的立普妥和舒普深都来自辉瑞,仅这两个品种就为该公司贡献了105亿元,足见原在华外企“一哥”的实力。此外,AZ和基因泰克也各有2个品种入围TOP 20。(图3)

按IQVIA数据统计,2019年,在≥100张病床医院市场,拥有≥3个TOP 200品种的企业中,外企也占了2/3(12个)。其中,AZ入围TOP 200品种数量最多,达10个;辉瑞和拜耳位居第4和第5位,分别有7个和6个。另外,在拜耳6个入围TOP 200的品种中,也包含了第二批带量采购中标的拜唐苹和拜复乐,这两个药2019年在≥100张病床医院分别销售了26.9亿元和22.87亿元。

而拥有≥3个TOP 200品种的本土企业只有8个,仅为外企的2/3,其中还包括济川、济民可信两家中药企业和含有部分中药品种的的中美华东和扬子江(图4)。可见,在≥100张病床医院市场,外企在西药领域的优势暂时难以被本土企业取代。

结语

尽管受到带量采购的影响,但2019年来自中国市场的销售业绩对跨国药企仍然举足轻重,且增长速度也远高于全球,尤其在医院市场占据绝对优势。

中国加入ICH后,审批提速、临床数据互认、放开进口限制,以及医保目录动态调整,加速外企产品向中国市场引进。2018年中国批准的48个创新药中,来自外企的就有38个(占79%);2019年首次在中国获批的60个新药中,进口的有43个(占72%);2019年70个新增国家医保谈判品种中,来自外企的就有37个(占53%)。另外,诺华近5年在中国有13个创新药获批,2017年以来共有22个药物进入国家医保,未来5年还将有50个药物/适应症在中国上市,堪称此轮药政改革受益最大的外企。

随着老龄化的加剧,作为全球规模第二的中国医药市场,更加受到外企重视,同时,在带量采购常态化的背景下,外企在华战略也逐渐调整,对其专利过期原研药,或剥离或接受“专利悬崖”,由“4+7”时的观望转而到“4+7”扩围和第二批带量采购时的积极参与,并大力开发基层市场,同时加快向中国市场引进创新药的速度,并继续围绕抗肿瘤、抗感染和消化代谢等领域发力。

外企在华的突出表现,给本土药企带来了巨大挑战,同时,也在倒逼本土企业转型升级,或通过降本增效来提高仿制药的竞争能力,或转向创新,在全球市场与跨国药企正面竞争。

创新加速、医保动态化和药价降低有助于提高药物可及性,最终造福中国患者。

责任编辑:露儿

-

一批药被查 涉维C银翘片、阿胶…

一批药被查 涉维C银翘片、阿胶…...

-

高值耗材最高降价80% 涉雅培、波科、贝朗…

8月1日,云南省曲靖市举行高值医用耗材联盟带量集中采购第一批次中选产品企业签约仪式。...

-

国家指令 整治所有医院回扣 暗访组出发

日前,国家卫健委发布了《2020年医疗行业作风建设工作专项行动方案》,这次方案的重点就是规范医疗机构及其从业人员行为,印发给各省、自治区、直辖市及新疆生产建设兵团卫生健康委,开始组织实施。...

-

医药代表系统学习产品知识的十个步骤

每个刚入行的医药代表初期都会接受公司大量培训,产品知识培训更是重中之重,不仅培训而且还要考试。...

-

“3+6”医用耗材带量采购,价格信息公布

吉林省政府采购中心消息发布《京津冀及黑吉辽蒙晋鲁医用耗材(人工晶体类)联合带量采购文件(LH-HD2020-1)》(下称《采购文件》),公布人工晶体类耗材的具体采购品种、申报价格等信息。 ...

-

首轮价格降幅低于42% 医疗器械企业直接淘汰

首轮价格降幅低于42% 医疗器械企业直接淘汰...

-

Q1最惨淡的两大药品领域,代表都离职了!

中国虽然是世界上最先控制住疫情的国家,但随着全球疫情的爆发,输入病例不断上升,加上中国本土还有不少无症状感染患者,这使得中国经济无法完全恢复正常。...

-

某些药企又要开启新一轮裁员了

做代表难,今年更加难。除了国家级的带量采购,省级也有带量采购,感觉就像是夹缝中求生存。...

-

两家外企大裁员,患教专员全部解散!

两家外企大裁员,患教专员全部解散!...

-

执业药师挂证,面临终生逐出行业的巨大风险

执业药师挂证,面临终生逐出行业的巨大风险...

-

虚开发票2.5亿,涉多家药械企业(附目录)

近日,国家税务总局马鞍山市税务局发布的《重大税收违法案件信息公告2020年3月》显示,51家企业涉嫌虚开发票,其中24家是药械企业或相关资讯、服务企业。...

-

91家药企收入公开:以岭、科伦、康恩贝…

突如其来的新冠肺炎疫情,对中国的冲击力和冲击面都超过了2003年的非典,对中国经济乃至世界经济也产生了不可避免的影响,也严重扰乱了正常的经济运行节奏。...