麻醉仿制药上位 多个原研产品市场份额逊于仿制产品

麻醉药具有专业性强、壁垒高的特征,国内市场竞争格局相对稳定,高端市场寡头垄断,客观上维持了整个行业较高的增长水平。总体来看,以外企和有影响力的国内企业主导市场。

随着国内手术数量的不断增加,麻醉药的销售额也不断扩容,快速增长的市场和相对稳定的竞争环境为各大药厂所看好,国内企业纷纷将麻醉药作为战略发展方向。

目前,国内涉及麻醉药及其辅助用药的企业有150多家,国内仿制药竞争力强劲,多个原研产品市场份额逊于仿制产品。

复合麻醉引领方向

据《2013中国卫生统计年鉴》数据,2012年,我国住院人数为1.27亿人,比上一年增长18.34%。统计数据显示,我国住院手术人次复合年均增长率达10.43%,目前,已达到近10年的最高值,其中住院手术人次约占四分之一左右。

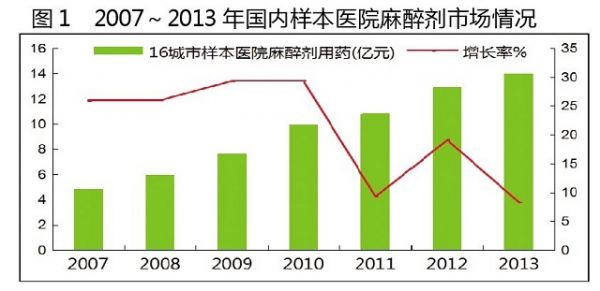

数据显示,2013年,国内16城市样本医院麻醉剂用药市场规模已达14亿元,比上一年增长8.31%。样本医院数据纳入的药物共28个,居前10位的药物是丙泊酚、七氟烷、罗哌卡因、依托咪酯、达克罗宁、利多卡因、异氟烷、左布比卡因、阿替卡因肾上腺素和地氟烷。预测2014年国内麻醉药市场规模将超过100亿元。

临床上常用的麻醉药物中,全麻药使用更加方便,不良反应更少。其中,静脉全麻药市场份额居首,吸入性全麻药居第二位,局部麻醉药居第三位,分别占据60%、22%和18%。目前,常用的是静脉-吸入复合麻醉。静脉麻醉起效快,诱导平稳;吸入麻醉易于管理,麻醉深度易于控制。因此,静脉-吸入复合麻醉在临床上的使用比例越来越高,也是未来发展的方向。

静脉麻醉药兵强马壮

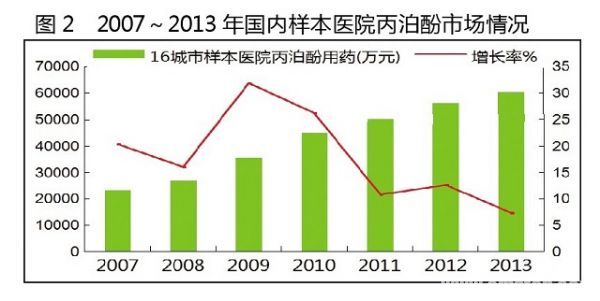

静脉麻醉药的代表是丙泊酚、依托咪酯和氯胺酮,前两个药物在样本医院用药金额较大。2013年,国内16城市样本医院静脉麻醉药用药金额为6.36亿元,同比增长7.55%。2009~2013年,静脉麻醉药年平均增长率为18.12%。近年,丙泊酚在国内麻醉药市场一直处于领先地位,而非巴比妥类药物氯胺酮则处于逐年下滑的态势。

▲“领头羊”丙泊酚

丙泊酚为烷基酚类短效静脉用全身麻醉药。1989年,阿斯利康的丙泊酚获得FDA批准在美国上市,商品名为Diprivan。丙泊酚以起效快、恢复迅速等优势在临床麻醉手术中被广泛应用,同时,丙泊酚还可与其它中枢神经抑制药联合给药。

新进入全身麻醉药市场的丙泊酚中长链脂肪乳是由丙泊酚、中链甘油三酯、纯化卵磷脂、大豆油、甘油、油酸、氢氧化钠和注射用水组成的复方注射液,临床上用于全身麻醉诱导和维持,同时也是重症监护患者辅助通气治疗时的镇静药物。近两年,丙泊酚在临床上表现出较快的增长势头。

据IMS数据,2012年,全球Diprivan销售额为2.91亿美元。在仿制药竞争下,比上年下降了1.02%。1996年,丙泊酚进入中国市场,现已列入我国基本药物目录。

目前,我国已批准西安力邦制药、四川国瑞药业、广东嘉博制药、江苏恩华药业股份生产丙泊酚注射液;2013和2014年新批准了广东嘉博制药、四川国瑞药业的丙泊酚中长链脂肪乳注射液。

进口丙泊酚主要是英国阿斯利康的“得普利麻”、德国费森尤斯卡比公司的注射液和中长链脂肪乳注射液“静安”,以及德国贝朗公司的的丙泊酚中长链脂肪乳注射液。

2013年,国内16城市样本医院丙泊酚用药金额为6.05亿元,同比增长率为7.31%,占麻醉药市场4成左右份额。其中,进口药占据89.80%,国产药占据10.20%,国内主要生产厂家为西安力邦、四川国瑞和广东嘉博。

▲国产依托咪酯抢眼

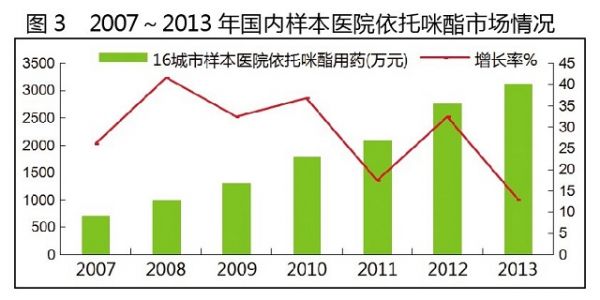

依托咪酯为非巴比妥类静脉麻醉药。依托咪酯注射用乳剂可减少注射疼痛,在临床上主要应用于麻醉诱导,还可与其他药物配合用于复合麻醉的维持。

目前,我国已批准3家企业生产销售依托咪酯制剂,分别是德国贝朗的注射用乳剂“宜妥利”、江苏恩华药业的注射液和乳状注射液“福尔利”,以及江苏恒瑞医药的依托咪酯注射液。

2013年,国内16城市样本医院依托咪酯用药金额为3118万元,同比增长12.89%。江苏恩华药业的“福尔利”主导依托咪酯市场,占据81.43%份额;德国贝朗占据18.55%。近两年,国产依托咪酯制剂增长趋势明显。

吸入麻醉药更新换代

吸入麻醉剂具有易于管理及麻醉深度易于控制的特点。目前,国内样本医院使用的吸入麻醉剂主要是七氟烷、异氟烷、地氟烷和恩氟烷。其中,七氟烷和新型吸入型麻醉药地氟烷以良好的性能成为换代品种。

2013年,国内16城市样本医院吸入麻醉剂用药金额为3.14亿元,比上一年增长4.94%,近五年年平均增长率为14.96%。七氟烷是这一亚类的主导品种,占据94%份额。地氟烷上市较晚但增长最快。异氟烷虽然已有美国雅培、百特、明瑞、印度皮拉马尔4家外资品牌及国内3家厂商竞相角逐,但市场份额相对较小。

▲七氟烷内进外退

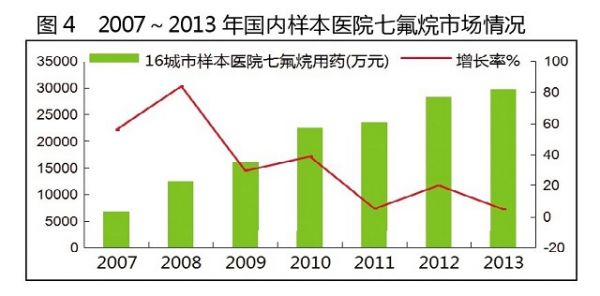

七氟烷为含氟的高效吸入麻醉剂,是一种较新的全身吸入麻醉药。2011年,雅培公司的七氟烷全球市场销售额为7.61亿美元,比上年下滑2.69%,近两年雅培没有披露该药的销售数据。

1996年,雅培公司的七氟烷进入中国市场,商品名为“悦坦”。目前获准注册的进口七氟烷还有日本Maruishi公司的喜保福宁、美国Baxter Healthcare Corporation的奇弗美。2007年和2008年,我国批准上海恒瑞医药和鲁南贝特制药的七氟烷吸入溶液剂,从而形成了竞争格局。

2013年,国内16城市样本医院七氟烷用药金额为2.98亿元,同比增长4.65%,占据麻醉药品市场20%左右份额。日本Maruishi制药株式会社的“喜保福宁”占据41.91%,上海恒瑞医药的产品占据42.87%,百特公司的“奇弗美”占据9.93%,鲁南贝特制药占据2.21%,而雅培制药的“悦坦”所占份额较少。

统计数据表明,七氟烷市场激烈竞争的态势已基本形成,上海恒瑞医药和鲁南贝特制药的产品增势猛烈,内进外退是未来的发展趋势。

▲换代品种地氟烷

地氟烷是美国百特公司1992年上市的原研药物,为异氟烷的氟代氯化合物。2013年,百特(中国)公司的新型吸入型麻醉用药地氟烷在中国上市,商品名为“优宁”(Suprane)。国产地氟烷还未见上市。在全球吸入麻醉药物市场上,七氟烷占据80%的市场份额,地氟烷则完全占据剩余20%市场。

局麻药品种多市场小

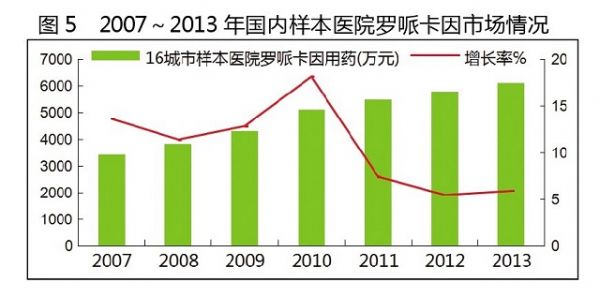

局部麻醉药是上市品种较多但所占份额较小的一类药物。样本医院统计数据中有16个局麻药,其中,罗哌卡因、利多卡因及复方制剂、达克罗宁、左布比卡因、阿替卡因肾上腺素、氯普鲁卡因、丁卡因和普鲁卡因是使用率较高的药物。2013年,国内16城市样本医院局麻药用药金额为1.29亿元,比上一年增长2.17%,近五年年平均增长率为14%。局麻药中的领军药物是罗哌卡因。

▲罗哌卡因外企独大

罗哌卡因具有毒性低、作用时间长的特点,具有麻醉和镇痛的双重作用。1996年,罗哌卡因在荷兰首次上市,并于同年9月获得FDA批准上市。

阿斯利康的罗哌卡因早已进入中国市场,商品名为“耐乐品”。目前,我国已批准国内20家制药公司生产罗哌卡因制剂,主要剂型有注射液、注射用粉针剂和罗哌卡因氯化钠注射液。

2013年,国内16城市样本医院罗哌卡因用药金额为6132万元,同比增长率为5.93%。阿斯利康的“耐乐品”占据73.15%。国产品种所占份额相近,尚没有出类拔萃的品牌。辰欣药业的“泽荣”占据5.07%;安徽威尔曼的“威赛因”占据3.82%;江苏恒瑞的“恒洛”占据3.74%;海南斯达的“博静”占据2.57%;成都天台山制药的罗哌卡因占据2.28%;其它厂商所占份额较小。

11111

责任编辑:露儿

-

一批药被查 涉维C银翘片、阿胶…

一批药被查 涉维C银翘片、阿胶…...

-

高值耗材最高降价80% 涉雅培、波科、贝朗…

8月1日,云南省曲靖市举行高值医用耗材联盟带量集中采购第一批次中选产品企业签约仪式。...

-

国家指令 整治所有医院回扣 暗访组出发

日前,国家卫健委发布了《2020年医疗行业作风建设工作专项行动方案》,这次方案的重点就是规范医疗机构及其从业人员行为,印发给各省、自治区、直辖市及新疆生产建设兵团卫生健康委,开始组织实施。...

-

医药代表系统学习产品知识的十个步骤

每个刚入行的医药代表初期都会接受公司大量培训,产品知识培训更是重中之重,不仅培训而且还要考试。...

-

“3+6”医用耗材带量采购,价格信息公布

吉林省政府采购中心消息发布《京津冀及黑吉辽蒙晋鲁医用耗材(人工晶体类)联合带量采购文件(LH-HD2020-1)》(下称《采购文件》),公布人工晶体类耗材的具体采购品种、申报价格等信息。 ...

-

首轮价格降幅低于42% 医疗器械企业直接淘汰

首轮价格降幅低于42% 医疗器械企业直接淘汰...

-

Q1最惨淡的两大药品领域,代表都离职了!

中国虽然是世界上最先控制住疫情的国家,但随着全球疫情的爆发,输入病例不断上升,加上中国本土还有不少无症状感染患者,这使得中国经济无法完全恢复正常。...

-

某些药企又要开启新一轮裁员了

做代表难,今年更加难。除了国家级的带量采购,省级也有带量采购,感觉就像是夹缝中求生存。...

-

两家外企大裁员,患教专员全部解散!

两家外企大裁员,患教专员全部解散!...

-

执业药师挂证,面临终生逐出行业的巨大风险

执业药师挂证,面临终生逐出行业的巨大风险...

-

虚开发票2.5亿,涉多家药械企业(附目录)

近日,国家税务总局马鞍山市税务局发布的《重大税收违法案件信息公告2020年3月》显示,51家企业涉嫌虚开发票,其中24家是药械企业或相关资讯、服务企业。...

-

91家药企收入公开:以岭、科伦、康恩贝…

突如其来的新冠肺炎疫情,对中国的冲击力和冲击面都超过了2003年的非典,对中国经济乃至世界经济也产生了不可避免的影响,也严重扰乱了正常的经济运行节奏。...